【深度】集运市场真的不行了吗?

2022年09月13日 14时 航运界网

图片来源:ships_by_ehmd

前言观点

即使是现货运价现在立即下跌到疫情前的水平,以马士基和赫伯罗特为代表的作为核心或战略物流供应商的班轮公司来说,得益于大幅提高的长协合同比例,业绩也不会立即大幅下滑。诚然,长期来看,即便是EBIT利率回归到正常的10%左右或略低的水平,得益于更强的竞争优势,主要班轮公司的整体的经营结果也会比过去要好。

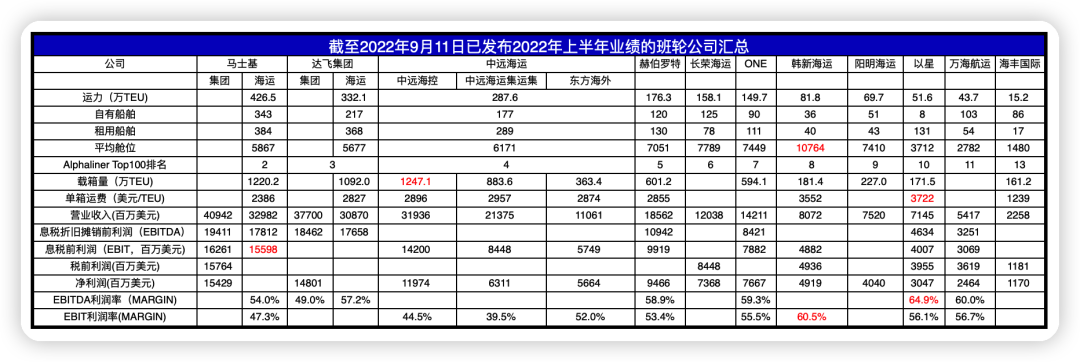

航运界网消息,近日根据Alphaliner最新数据,全球班轮公司运力100强中,地中海航运排第一,马士基和达飞分列第二、第三;中远海运排第四,赫伯罗特排第五,长荣海运排名第六,海洋网联船务 (ONE)排第七,韩新海运(HMM)第八,阳明海运排第九,以星排第十,排名第十一至十三的依次为:万海航运、太平船务、海丰国际。

截至2022年9月11日,除地中海航运和太平船务外,其余11家公司已陆续发布2022年上半年业绩。仅从统计数据来看,这11家公司运力占全球现有总运力的69.5%,总舱位数达到1792.3万TEU。2022年上半年,这11家公司合计实现营业收入1858亿美元,净利润合计达到823亿美元。平均运费约2782美元/TEU。

达飞集团是最近一家发布2022年上半年业绩的班轮公司。在展望未来时,达飞集团表示,通货膨胀和不确定性使得全球贸易承压,并影响全球船队的有效运力和整体运作。另一方面,港口拥堵制约船舶运输能力,进而影响服务质量。最近几周,通胀压力导致消费支出放缓,海运需求减弱。在一些地区,即期运价已经下跌。这意味着,下半年国际贸易状况将更加正常,航运需求下滑。

根据Vespucci海事首席执行官Lars Jensen的说法,过去两年支撑海运运价飙升的运力短缺状况已经结束,集运市场现货运费将继续下降。

“现有数据显示,对高运费的基本支撑现在已经基本消失,预计还会进一步减弱。尽管下行的道路上还可能存在反弹,以突然的短期需求飙升或意外港口拥堵的形式出现,可能导致暂时的运费上升,但整体运费发展将继续向更正常的市场水平下降。”

航运业作为典型的周期性行业,与其他传统产业一样,不可能天天过年,由结构性供需错配带来的集运超级大周期迟早要“正常化”。问题是什么时候“正常化”和“正常化”到什么水平?

什么时候“正常化”?

马士基首席执行官施索仁(Søren Skou)、达飞集团首席执行官鲁道夫·萨德(Rodolphe Saadé)和赫伯罗特首席执行官Rolf Habben Jansen此前都表示,集运市场将于2022年底正常化。然而,咨询公司Sea Intelligence的结论似乎要比班轮公司的预期稍晚一些。

Sea Intelligence最近表示,拥挤和延误消耗了班轮公司相当大比例的运力,导致运费飙升。目前,集运市场正在缓慢但确定地摆脱混乱的局面,运力和准班率都在提升。集运市场可能在2023年4月至9月期间回归正常化,最有可能的时间是在2023年7月至9月份。

更有业内人士预计,“有迹象表明,由于供需缺口不断扩大,即期运价可能会迅速跌至疫情前的水平。”

俗话说,积家犹如针挑土,败家好似浪淘沙。集运市场什么时候“正常化”其实很难预测,但市场显然不可能以平均速度来计算或预判。8月通常是集运市场的旺季,有趣的是当前尽管有一些唱衰集运市场的声音,尽管市场运价有一丝的放缓,尽管集运市场可能已经处于回归“正常化”的轨道上了,但截至目前对于船公司而言,市场仍有利可图,海运市场的基本面没有改变。

“正常化”到什么水平?

HSBC预计,班轮公司们2022年的利润将达到创纪录的高度,但在更远的2023年至2024年市场将回归正常,因为由产能过剩驱动的下行周期似乎不可避免,而利润率也将从今年的峰值顶部下降80%,但整体的经营结果比过去要好。

为了验证汇丰的预测,以下我们统计了马士基和赫伯罗特(Hapag-Lloyd) 2016年以来的历年业绩,看看如下利润率下降80%,马士基和赫伯罗特的收益将“正常化”到什么水平?

首先,我们来看看马士基2016年以来的历年业绩。说明:马士基的统计喜欢用FFE,就是四十英尺集装箱(Forty Foot container Equivalent unit)。

今年上半年,马士基集团实现营业收入409.4亿美元,净利润达到154.3亿美元。其中海运业务在今年上半年实现营业收入329.8亿美元,息税前利润156.0亿美元,EBIT利润率达到47.3%。载箱量达到610.1万FFE,平均运费4771美元/FFE。

2021年全年,马士基集团实现营业收入618亿美元,净利润达到180亿美元。其中海运业务在2021年实现营业收入482亿美元,息税前利润179.6亿美元,EBIT利润率达到37.2%。载箱量达到1308.9万FFE,平均运费3318美元/FFE。

2020年全年,马士基集团实现营业收入397亿美元,净利润为29亿美元。其中海运业务在2020年实现营业收入292亿美元,息税前利润32亿美元,EBIT利润率为11%。载箱量达到1263.4万FFE,平均运费2000美元/FFE。

从马士基自2016年以来上半年统计数据来看,近7年来平均运力稳定在388.2万TEU,上半年平均载箱量602.1万FFE,平均运费2405美元/FFE,成本1993美元/FFE。

从马士基自2016年以来历年统计数据来看,年均载箱量1224.5万FFE,平均运费2142美元/FFE,成本1983美元/FFE。

假定不考虑2021年和2022年的高值,马士基近年来的平均运费在1906美元/FFE,成本则为1959/FFE。

小结1:如果以按马士基为例,根据汇丰的预测来计算,“利润率从今年的峰值顶部下降80%”,假定以2022年上半年创纪录的业绩作为参照,则相当于其EBIT利润率下降到9.5%左右。也就是说,汇丰预测马士基的收益将“正常化”到与2020年相当的水平。

而事实上,马士基集团在2020年实现营业收入397亿美元,息税前利润为42亿美元,EBIT利润率为10.5%。整体上来说,经营结果算是相当不错的年份。

当然,即使现货运价迅速“正常化”至疫情前的水平,这也并不意味着头部班轮公司的业绩会立即大幅下降。一方面,以地中海航运、马士基为代表的头部班轮公司均致力于成为海陆空“一站式”的综合物流供应商的战略转型,通过全球端到端解决方案连接和简化客户供应链。这也是开展航运、港口和空运物流网络建设,延伸产业链,追求各环节实物资产的配套投资。不仅能为海运业务提供“互补性”,而且有助于“对冲”部分风险。另一方面,为了提高供应链可预测性和服务可靠性,地中海航运、马士基、达飞等公司均大幅增加了集装箱设备和船舶的运力,并且将优先保证长约客户获得舱位作为目标。以马士基2025年中期战略为例,马士基将海运业务作为战略核心,作为全球最大的集装箱船队之一,运力控制在410万至430万TEU,每年载运超过1300万FFE。为确保可靠的海运收入,作为战略转型的一部分,不仅长期合同的比例显著增加,目前长约合同达65%,而且平均合同长度了增加。截至2021年底,签署多年期协议的合同超过150万FFE。而EBIT利润率的目标为大于6%。

换句话来说,对马士基而言,只是将2021年和2022年集运市场超级大周期看作是一个超级“BONUS”而已,而非市场常态。

其次,我们来看看赫伯罗特2016年以来的历年业绩。

今年上半年,赫伯罗特实现营业收入169.7亿欧元,净利润达到86.5亿欧元,息税前利润90.7亿欧元,EBIT利润率达到53.4%。载箱量达到601.2万TEU,平均运费2855美元/TEU。

2021年全年,赫伯罗特实现营业收入222.7亿欧元,净利润达到90.9亿欧元,息税前利润93.9亿欧元,EBIT利润率达到42.2%。载箱量达到1187.2万TEU,平均运费2003美元/TEU。

小结2:根据汇丰的预测来计算,假定以2022年上半年创纪录的业绩作为参照,则相当于其EBIT利润率下降到10.6%左右。换句话来说,赫伯罗特的收益也是将“正常化”到与2020年相当的水平。

与地中海航运、马士基和达飞不同,赫伯罗特则明确表示,没有任何进军航空领域和发展货运代理业务的战略规划。赫伯罗特将专注于航运业务,不仅在2021年启动了大规模造船造箱活动,而且还收购了包括埃及的 Damietta、摩洛哥北部的 Tanger 和威廉港的 JadeWeserPort等集装箱码头公司的股份。

今年8月底,赫伯罗特还启动了一项价值数亿美元涉及150多艘船舶的船队升级计划,并考虑投资更多的港口基础设施,以扩大其的疫情后全球竞争中的优势。

在航运界网分析认为,如果以按马士基和赫伯罗特为例,即使根据汇丰的利润率从今年的峰值下降80%来计算,其实也就是相当于“集运市场现货运价迅速跌至疫情前的水平”,即平均运费跌至马士基的平均运费2000美元/FFE。(而2020年9月,当时从上海到鹿特丹的现货价格就是在约2000美元/FFE的水平。)

换言之,即使是现货运价现在立即下跌到疫情前的水平,以马士基和赫伯罗特为代表的作为核心或战略物流供应商的班轮公司来说,得益于大幅提高的长协合同比例,业绩也不会立即大幅下滑。诚然,长期来看,即便是EBIT利率回归到正常的10%左右或略低的水平,得益于更强的竞争优势,主要班轮公司的整体的经营结果也会比过去要好。

而现实是,马士基在《亚太区八月市场资讯》中预计,未来数周内,全球供应链将依然面临挑战。欧洲港口运营仍是行业关注重点。荷兰、德国、法国和比利时的大部分主要欧洲港口依然拥堵,导致拥堵的原因包括工人罢工、卡车司机紧缺等。此外,英国最大的集装箱码头之一利物浦港的560多名码头工人宣布将于9月19日至10月3日因工资问题举行罢工。莱茵河航线是通往德国中部和瑞士的重要航线,但是由于莱茵河水位下降,鹿特丹港、汉堡港和泽布吕赫港的拥堵进一步加剧。(据路透社9月9日报道,在伊丽莎白二世去世的消息传出后,多个英国工会表示,他们将暂停预定的罢工抗议活动。)

在航运界网看来,面对如此纷繁复杂的航运江湖,作为市场中不可或缺的玩家,班轮公司有充足的时间、完整的策略以应对行业的不确定性。故航运界网研判认为,当前集运市场运价情绪性下跌的情况,并不会全面影响船公司的盈利能力,从历史运价来看,集装箱运价仍处在高位。对比不可预测的市场状况、动荡的地缘政治、船公司的服务可靠性才应该是货主、投资人应该关注的核心问题。

此外,在新时代下班轮公司们正有“摆脱”行业周期性的意味,合理利润空间的弹性运价正成为一种新常态,而过去负运价、低价竞争的市场乱象已一去不复返。与此同时,航运人的行业自豪感正史无前例的创出新高度。

来源:航运界网