前瞻三大主力船型运输市场

2020年01月14日 14时 中国远洋海运e刊

集装箱运输市场

市场回顾

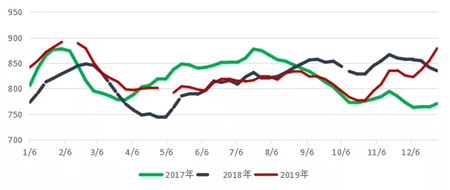

12月市场继续回升,中国春节较早使得需求小高峰较早出现,加装脱硫塔则限制了运力投放。CCFI均值848点,环比上涨3.4%,同比上涨0.1%。分航线看,跨太平洋航线基本持平,美西线运价指数环比不变、美东线环比下降0.2%;亚欧线明显上涨,欧洲线指数上涨7%,地中海线指数上涨4.7%;亚洲航线也全面上涨,日本、韩国、东南亚线指数环比分别上涨0.6%、3.1%和2.8%;南北航线涨跌不一,澳新和南美线指数环比减少5.7%和4%,南非线指数则环比上涨2.3%;此外,波红线指数环比再涨16.1%。2019年全年CCFI均值824点,比2018年上涨0.7%。12月,SCFI均值899点,环比增长10.4%,同比上涨4%;2019年全年SCFI均值811点,比2018年减少2.6%。

供给方面,据Alphaliner统计,2019年1至11月集装箱船交付101.11万TEU、拆解19.52万TEU,12月初运力同比增长3.8%。需求方面,据CTS统计,1至10月亚欧线集装箱运量同比增长3.4%;另据PIERS统计,1至11月跨太平洋航线运量同比减少0.9%。

12月,加装脱硫塔达到高峰,闲置运力继续增加。据Alphaliner统计,截至12月9日,500TEU以上船型闲置集装箱船有226艘、138.4万TEU,按运力计创历史新高,占现役运力的6%,明显高于2018年同期的2.8%;其中,加装脱硫塔的占到了90艘、87.82万TEU。2020年1月,中国春节前的需求、叠加船舶加装脱硫塔活动持续,闲置运力将继续处于高位。

2017-2019年CCFI走势对比图

数据来源:上海航交所(2019年2月8日、5月3日、10月4日指数停发3期)

市场预测

2020年1月,市场将处于中国春节前的传统货运高峰,再加上IMO限硫令带来的燃油成本和相应的燃油附加费的上涨,以及加装脱硫塔持续收紧可用运力,运价将明显上涨。

2020年,从自身供需看,Alphaliner预测集运市场需求增速为2.6%(不含运距),运力增速为3.1%;Clarkson预测需求增速为2.6%(含运距),运力增速为3.4%。因此,2020年仍是需求增速不及运力增速的一年,只是程度略有缓解。从外界环境看,中美达成第一阶段贸易协议、欧洲开启新一轮量化宽松、2020年全球经济增速略有恢复,都有利于集运需求,但这些利好都不足以显著提升集运贸易增速,低速增长将成为常态。考虑到燃油附加费上涨的作用,预计2020年平均运价将高于2019年。

2018年三季度以来,班轮业已经连续6个季度平均营业利润率为正,是2008年以来最长的,表明班轮业整体控制运力、避免恶性竞争的能力有所增强;不过,考虑到IMO限硫令带来的巨大成本压力,2020年班轮公司经营将更加困难。

油轮运输市场

市场回顾

12月,油轮市场波动上行。月初,为刺激油价以拉高沙特阿美IPO价格,沙特推动OPEC+产油国将减产幅度再增加50万桶/日,油轮运价受中东出口预期减少影响小幅回调。一周后,中美贸易关系改善的消息冲淡了悲观情绪,运价转而走高。尽管后期因英国大选结果出炉、脱欧可能性增强等因素扰动,运价宽幅波动,但整体维持上升势头,圣诞、新年假期前的成交活跃也给予了运价一定支撑。受美国出口不断攀升推动,阿芙拉型油轮年底运价屡创新高。

2019年12月,波交所原油轮运价指数BDTI收于1597点,比月初上升27.6%;VLCC中东至中国TD3C线WS指数平均109点,环比上升18.4%,与相同基础费率的2018年WS指数相比,同比上升46.4%;TCE平均90609美元/天,环比下降和同比分别上升27%和82.4%。1至12月WS指数平均66点,同比上升38%;TCE平均39387美元/天,同比上升109.5%。苏伊士型油轮,2019年12月波交所公布的2条典型航线平均TCE为62421美元/天,环比和同比分别上升30.4%和48.4%。阿芙拉型油轮,波交所6条典型航线平均TCE为61366美元/天,环比和同比分别上升66.6%和62.1%。

成品油轮方面,2019年12月中东至日本7.5万吨级船TCE平均33546美元/天,环比上升31.4%;5.5万吨级船TCE平均24238美元/天,环比上升14%;美湾与欧洲间MR型成品油轮航线平均TCE为24653美元/天,环比上升12.4%。

2018-2019年中东到中国TD3C航线

WS走势对比图

数据来源:上海航交所(2019年2月8日、5月3日、10月4日指数停发3期)

市场预测

2020年1月,市场将处于中国春节前的传统货运高峰,再加上IMO限硫令带来的燃油成本和相应的燃油附加费的上涨,以及加装脱硫塔持续收紧可用运力,运价将明显上涨。

2020年,从自身供需看,Alphaliner预测集运市场需求增速为2.6%(不含运距),运力增速为3.1%;Clarkson预测需求增速为2.6%(含运距),运力增速为3.4%。因此,2020年仍是需求增速不及运力增速的一年,只是程度略有缓解。从外界环境看,中美达成第一阶段贸易协议、欧洲开启新一轮量化宽松、2020年全球经济增速略有恢复,都有利于集运需求,但这些利好都不足以显著提升集运贸易增速,低速增长将成为常态。考虑到燃油附加费上涨的作用,预计2020年平均运价将高于2019年。

2018年三季度以来,班轮业已经连续6个季度平均营业利润率为正,是2008年以来最长的,表明班轮业整体控制运力、避免恶性竞争的能力有所增强;不过,考虑到IMO限硫令带来的巨大成本压力,2020年班轮公司经营将更加困难。

干散货运输市场

市场回顾

12月,受圣诞假期临近以及两大洋货盘不足等因素影响,干散货运输市场整体呈现了近乎单边下行的走势。分船型来看,好望角型船市场大幅下挫并拖累了整个干散货市场,虽然月初澳洲矿商出货增多带动市场出现了反弹,但随着圣诞节临近导致巴西货盘减少以及FFA市场连续下跌,市场呈现了冲高回落并大幅下探的态势,并将这一跌势一直延续到月末。而受太平洋煤炭货盘稳中有升以及南美粮食货盘出货改善的因素带动,巴拿马型船市场和灵便型船市场在上半月呈现了持续回升的态势,但随着圣诞假期的临近,美西粮食货盘减少,太平洋水泥、煤炭需求疲软,市场呈现了船多货少的局面,并导致两大船型市场都出现了不同程度的下跌。截至月末,BCI报收1950点,环比下跌37.7%;BPI报收1117点,环比下跌8.8%。12月BDI均值1381点,环比下跌2.7%,同比下跌3.4%。1至12月BDI均值1352点,同比基本持平。

截止12月30日,2019年干散货船新增运力427艘、4085.2万载重吨,拆解78艘、709.9万载重吨;运力净增349艘、3375.3万载重吨,运力增速仍处于历史同期低位水平。

2017-2019年BDI走势对比图

数据来源:波罗的海交易所

市场预测

Clarkson最新一期的干散货航运市场展望显示,2019年全球干散货海运贸易量增速将放缓到1.1%,总量为53亿吨,而这也是自2015年以来的最低增速;运力增速将达到4%。分货种来看,铁矿石全年贸易量同比下降2%左右至14.5亿吨,煤炭贸易量增速将放缓到2%至12.9亿吨,谷物贸易量增速将呈现1%微幅增长至4.8亿吨,小宗散货贸易量增速将达到3%至20.7亿吨。

展望2020年,在供给侧,虽然受IMO限硫令的影响将减少0.8%的运力,但全球干散货船队运力增速仍将达到3.8%;在需求方面,全球干散货海运贸易量增速有望达到2.2%至54亿吨,海运周转量增速将达到3%,巴西铁矿石供应将会趋稳并恢复至2.2%的年增速,中美贸易纠纷的缓和也将有助于谷物贸易量的提升。而煤炭贸易量将受环保因素的影响继续承压,印尼镍矿出口禁令的生效也将会给小宗散货市场带来冲击。

来源:中国远洋海运e刊